Аналитика: Почему финансовое планирование в банках буксует

06.08.2019 \ Аналитика

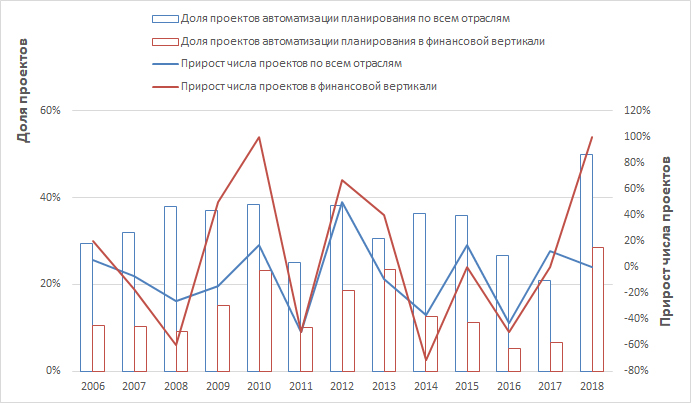

Для многих компаний наступивший посткризисный период дает прекрасную возможность разобраться с «белыми пятнами» в текущей практике корпоративного планирования. Эффективные и отлаженные процессы финансового планирования станут основой для выявления новых областей и направлений развития бизнеса, для моделирования и управления рисками и неопределенностью и включения их в планы и прогнозы. По данным консалтинговой фирмы The BPM Partners , автоматизация бюджетного планирования и прогнозирования в зарубежных компаниях сегодня задача №1 (по данным последнего опроса за нее проголосовали 84% респондентов). Что касается России и ближнего зарубежья, несмотря на очевидную актуальность темы, до недавнего времени можно было говорить лишь о достаточно умеренном спросе на автоматизацию функций планирования по всему рынку и весьма сдержанном - в финансовой вертикали (см. рис. 1).

Рис. 1. Доля проектов по автоматизации планирования и прирост их числа в России и ближнем зарубежье Попробуем разобраться, с чем может быть связана эта достаточна парадоксальная ситуация. Болевые точки планирования По оценкам специалистов, до сих пор во многих организациях проведение кампании по планированию достаточно сложный, трудоемкий и болезненный процесс. Как отмечают эксперты Deloitte , вне зависимости от используемых средств автоматизации, у 80% зарубежных компаний на подготовку бюджета уходит не меньше двух месяцев, а повышение детальности планов еще больше замедляет этот процесс. Если говорить об отечественных кредитных организациях, то для большинства планирование за два месяца выглядит как идеальная и почти недостижимая картина. Стартовав в сентябре, многие завершают процесс планирования только к концу первого квартала. В результате план на момент утверждения теряет свою актуальность, а такая практика планирования не соответствует сегодняшней изменчивой бизнес-среде. К другим «болевым точкам» планирования, уже по оценке российских экспертов , стоит отнести сложности с оценкой влияния на финансовый результат быстро меняющихся внутренних и внешних факторов, предопределенную неисполнимость планов продаж и завышение расходных статей, слабую связь системы мотивации с плановыми показателями. Большинство экспертов единодушны во мнении, что волатильность как внешних, так и внутренних факторов требуют применения планирования на основе прогнозирования. Однако, само прогнозирование нередко выполняется недостаточно эффективно. Например, по данным Deloitte, лишь треть опрошенных ими компаний используют для прогнозирования специализированное ПО, а остальные - электронные таблицы со всеми вытекающими ограничениями и последствиями: продолжительной подготовкой прогнозов, ошибками, невозможностью быстро пересчитать прогноз, недостаточной детализацией и т.п. Особенности планирования и прогнозирования в финансовой отрасли Согласно опросу представителей зарубежных финансовых организаций , разработка ежегодного финансового плана сегодня остается наиболее важным участком корпоративного планирования (см. рис. 2).

Рис. 2. Приоритетные участки корпоративного планирования в зарубежных финансовых компаниях По мнению консультантов Kaufman, Hall & Associates, подготовка планового баланса и прогноза по чистому процентному доходу являются одними из наиболее сложных задач при подготовке ежегодного бюджета. Применяемые на практике подходы к их решению, как правило, не лишены существенных недостатков. Например, часто встречается планирование «объемов», для которого характерны отсутствие контроля за ценообразованием и невозможность выполнять сценарное моделирование. Другой распространенный подход предлагает воспользоваться консолидированным прогнозом, подготавливаем для управления активами и пассивами всего финансового учреждения. Главный его недостаток состоит в том, что он не позволяет оценить вклад отдельных бизнес-подразделений в предполагаемый финансовый результат. Декомпозиция прогноза на пропорциональной или иной субъективной основе до уровня бизнес-подразделений все равно не сможет объяснить их вклад, так в этом случае не учитываются трансфертные цены или распределение экономического капитала. Кроме того, такой механистический подход никогда не сможет учесть уникальные особенности и тренды конкретного рынка. Более эффективным подходом к расчету прогноза баланса и чистых процентных доходов является использование инструментов прогнозирования состояния портфеля финансовых инструментов на основе расчета денежных потоков. Если при этом в расчете учесть будущую трансфертную стоимость ресурсов, а также влияние риск-факторов на поведение портфеля и доходность, то можно скорректировать оценку результативности подразделений на риск, а процесс планирования интегрировать с управлением прибыльностью кредитной организации. Среди преимуществ этого подхода - более высокая детальность и точность прогнозного баланса, прогнозов о продажах и доходах, возможность моделировать различные экономические сценарии и учитывать нюансы отдельных сегментов рынка в отношении продуктовых линеек и политики ценообразования. Наконец, обеспечивается большая вовлеченность и ответственность за результаты планирования со стороны бизнес-подразделений, а вклад каждого подразделения рассчитывается и оценивается в «плановой перспективе», что помогает более тонко управлять фондированием. В нефинансовых отраслях для автоматизации прогнозной функции, как правило, используются данные ERP-систем, в которых, и выполняется планирование. Для реализации специфичной для банков задачи прогнозирования на основе предусмотренных договорами и спрогнозированных денежных потоков правильнее задействовать хранилище данных в качестве источника качественных, выверенных данных по портфелям финансовых инструментов. Если вспомнить, что ИТ-решения для планирования и прогнозирования, поддерживающие такую архитектуру, являются, скорее, редкостью, становится понятно, почему для финансового рынка России и стран СНГ характерен столь весьма низкий процент проектов по автоматизации финансового планирования. В заключении добавим, что по данным открытых источников, большинство проектов по автоматизации финансового планирования, выполненных в банках России и ближнего зарубежья за последние 15 лет, не включали специализированную ИТ-поддержку прогнозной функции. Однако в последние пару лет наблюдается положительный тренд по исправлению данной ситуации. Есть все основания полагать, что потребность в получении качественных планов окажется катализатором спроса на ИТ-решения, позволяющие перейти к планированию бизнеса на основе прогнозной аналитики. Интерсофт Лаб. Авторизуйтесь, чтобы оставить комментарий. |