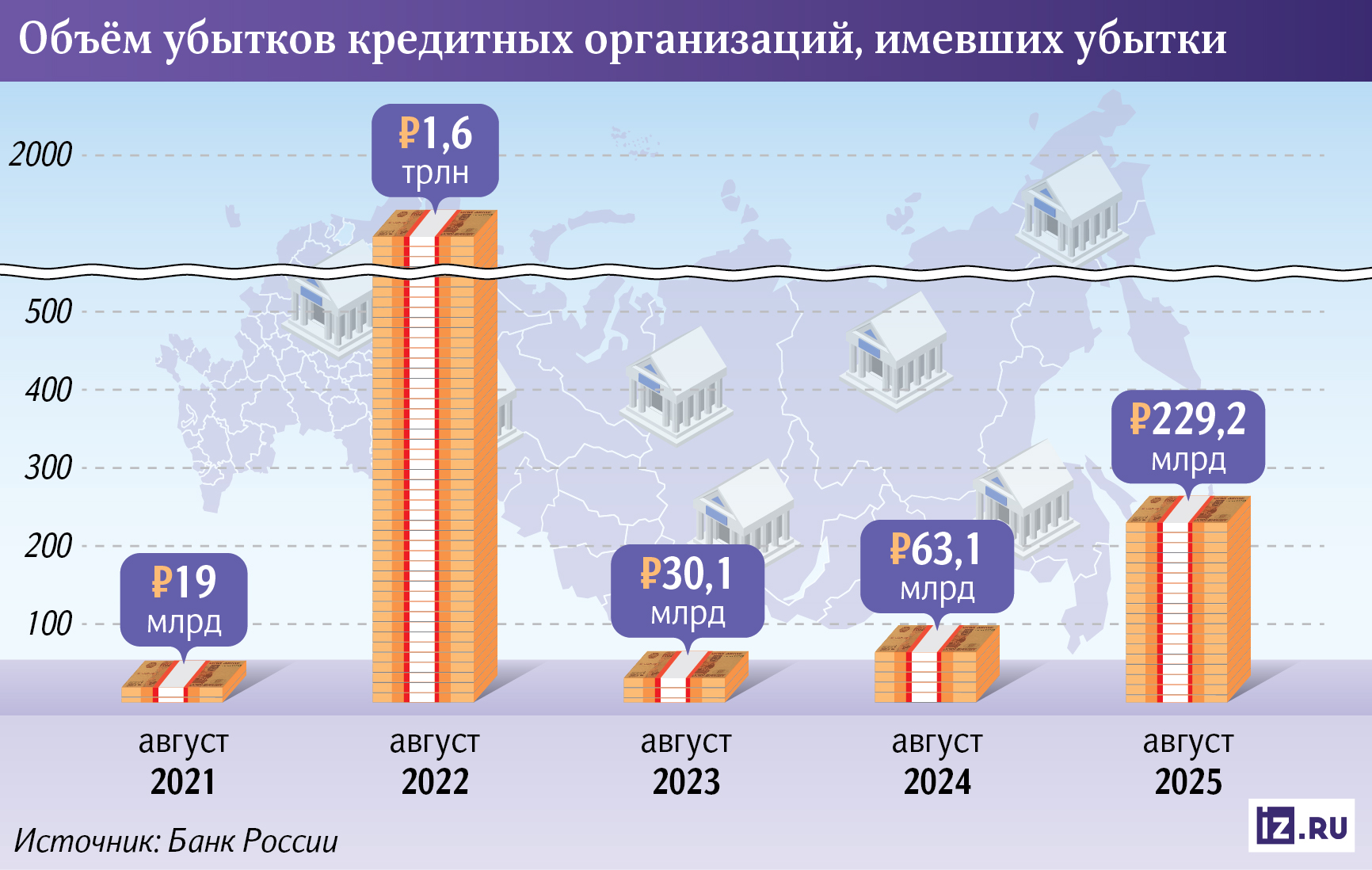

Потери убыточных банков выросли втрое за год

24.10.2025 \ Новости финансового сектора

Финансовые потери убыточных банков за год увеличились втрое — в августе они достигли 230 млрд рублей, следует из данных ЦБ (есть у «Известий»). По итогам первого полугодия в минусе оказались, например, Почта Банк и Ренессанс Банк. Основная причина — это вызревание проблемных кредитов, под которые участникам рынка приходится выделять всё больше резервов. Повлияли также снижение ключевой и переоценка займов с плавающей ставкой. Есть ли риски для банковской системы — в материале «Известий». Насколько выросли убытки кредиторов Объем потерь убыточных банков по итогам августа приблизился к 230 млрд рублей — это в 3,6 раза больше, чем годом ранее, следует из данных регулятора. Убытки финансовых организаций могли вырасти на фоне увеличения доли проблемной задолженности и переоценки кредитов с плавающей ставкой после снижения ключевой ставки до 17%, рассказали эксперты. Чистая прибыль сектора в августе сократилась почти вдвое по сравнению с июлем — после 397 млрд она упала до 203 млрд рублей, следует из данных ЦБ. В материалах Банка России за август отмечается, что число убыточных банков увеличилось на 13 и достигло 68 (из 306). Этому способствовало увеличение отчислений в резервы (на 67 млрд рублей), снижение чистого процентного дохода на 36 млрд. А также сокращение дивидендов от дочерних компаний в 16 раз до 4 млрд и увеличение налоговых выплат на 33 млрд рублей. Главная причина заключается в росте резервов под проблемные кредиты, отметил директор по стратегии ИК «Финам» Ярослав Кабаков. По его словам, банки быстро формировали дополнительные отчисления, поскольку качество активов ухудшилось как в корпоративном, так и в розничном сегменте. При этом деньги сейчас обходятся игрокам дорого — большую часть года ставки по вкладам были в диапазоне 18–20%, следует из подсчетов «Известий».

Объем просроченной задолженности по потребительским ссудам достиг 1,5 трлн рублей. Это рекорд за последние шесть лет, следует из данных ЦБ, которые изучили «Известия». В Банке России уточнили, что объем проблемных долгов к маю увеличился на 400 млрд рублей по сравнению с аналогичным периодом прошлого года, их доля достигла 5,7% от розничного портфеля. — Увеличение просрочки и реструктурированных кредитов стало следствием замедления экономики, снижения доходов населения и роста долговой нагрузки, — заключил Ярослав Кабаков. На просрочку выходят кредиты, выданные в конце 2023-го – начале 2024-го под высокие ставки рискованным заемщикам, уточнили в пресс-службе ЦБ. Проблемные ссуды на 90% покрыты резервами, и это значит, что банки заранее отложили деньги на случай их невозврата. Ограничения на выдачи заемщикам с высокой долговой нагрузкой уже способствуют улучшению качества кредитного портфеля. На рынке резко ухудшилось обслуживание ссуд, отметил и гендиректор Объединенного кредитного бюро (ОКБ) Михаил Алексин. По его словам, риск накапливался весь 2024 год, а пик просрочек и дефолтов пришелся на первое полугодие 2025-го. За счет этого потери убыточных банков в августе 2025-го превысили показатели последних лет. Более высокие цифры были только в кризисном 2022 году, когда участникам рынка пришлось делать большие резервы. Тогда в августе убытки достигали 1,6 трлн рублей — и кредитные организации всё равно справились с этим шоком. В целом же общий объем прибыли банков сейчас составляет внушительные 2,4 трлн рублей, следует из данных ЦБ. Этот показатель десятикратно превышает потери убыточных банков — значит, в целом сектор в плюсе. Как ключевая ставка влияет на доходы банков — В отчетности за 2025 год убытки зафиксировали не только небольшие региональные банки, но и отдельные крупные игроки, обычно считающиеся устойчивыми, — уточнил Ярослав Кабаков из «Финам». Например, по открытой отчетности по РСБУ Почта Банк за семь месяцев нарастил чистый убыток до 7,6 млрд рублей, а у «Ренессанс Кредит» убыток за этот же период увеличился в 4,1 раза по сравнению с прошлым годом, до 0,57 млрд рублей, уточнил аналитик Freedom Finance Global Владимир Чернов. Причины типовые: высокая стоимость риска и дорогая пассивная база. Есть фактор влияния ключевой, которая делает банковские депозиты дорогими, отметил Ярослав Кабаков. При снижении ставки эффект влияния на прибыльность запаздывает: старые вклады еще обращаются, а доходы по кредитам корректируются лишь спустя какое-то время, когда успевает набраться база новых более дешевых депозитов. Кроме того, высокая ключевая ставка способствует замедлению кредитования, уточнил глава аналитического отдела инвесткомпании «Риком-Траст» Олег Абелев. Реальные ставки по ссудам до сих пор превышают 30% в крупнейших банках. Большая стоимость заемных средств и без того сокращает спрос на кредитование. Кроме того, игроки сами становятся внимательнее к тому, кому они выдают настолько дорогие деньги — доля одобрений по ссудам в июле была в районе 20%. Это значит, что банки отклоняют четыре из пяти заявок на кредиты. — В результате дорогие пассивы и слабый рост кредитования сжимают процентную маржу, а ухудшение качества активов требует дополнительных резервов, усиливая убытки даже при снижении ставки, — отметил Ярослав Кабаков. В первую очередь рост проблем на рынке влияет на стоимость банковских услуг. Кредитные организации в таких условиях склонны менее активно уменьшать ставки по кредитам, тогда как доходности по депозитам переоцениваются почти сразу после изменения ключевой ставки. Это связано со стремлением банков поддержать свою прибыльность, уточнили в «Финам». Тем не менее рисков для устойчивости системы сейчас нет, уточнил партнер аудиторско-консалтинговой группы «Юникон» Эдуард Румянцев. Однако прибыль сектора всё же снизится. По базовому прогнозу ЦБ ожидает в 2025-м ее на уровне 3–3,5 трлн рублей. Для сравнения, прошлый год рынок закрыл с рекордной прибылью свыше 4 трлн рублей. В среднесрочной перспективе ситуация может стабилизироваться. Это произойдет благодаря замедлению роста просроченных платежей, адаптации заемщиков к новым процентным ставкам и восстановлению экономики, заключили в «Финам». Но если проблемные кредиты будут расти, убытки банков сохранятся. Евгений Грачев Источник - Известия Авторизуйтесь, чтобы оставить комментарий. |

|